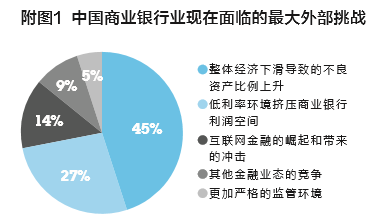

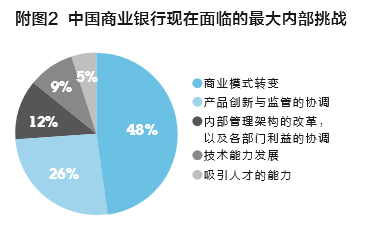

伴随着我国供给侧的深入推进,国内银行业面临着经济下行导致的不良资产比例上升、传统商业模式无法继续满足自身发展的需要、互联网金融带来巨大冲击等挑战。为了应对这些挑战,国内银行业纷纷将转型上升至战略高度,量体裁衣制定新的策略战术,主动拥抱金融科技,探索新的发展模式、服务渠道和产品。为了解目前银行业面临的实际挑战有哪些、他们正如何应对以及金融科技究竟带来怎样的影响等问题,第一财经与埃森哲联合发起“中国银行 业转型”为主题的调研。本次调研以银行内主管或负责战略转型、金融科技的高级管理人员为调研对象,覆盖包括四大国有银行、股份制银行以及农商行在内的9大银行,共回收有效问卷22份。调研结果显示,我国商业银行业面临的最大外部挑战是整体经济下滑导致的不良资产比例上升以及低利率挤压商业银行利润空间;面临的最大内部挑战是商业模式的转变、产品创新和监管的协调。针对金融科技和互联网金融的迅速崛起,大部分受访者认为银行已经对受影响的相关业务进行了战略部署。

在金融市场化中,商业银行利润空间被互联网金融和其他金融机构挤压,利润增速持续下滑。商业银行的发展面临着来自内部和外部的双重压力。其中,大部分受访者认为整体经济下滑导致的不良资产比例上升以及低利率挤压商业银行利润空间是目前我国商业银行业面临的最大外部挑战。同时,近3/4的受访者认为我国商业银行业现在面临的最大内部挑战来自商业模式的转变、产品创新与监管的协调。

●大部分受访者都认为整体经济下滑导致的不良资产比例上升和低利率挤压商业银行利润空间是目前我国商业银行业面临的最大外部挑战(附图1)。

●近3/4的受访者认为中国商业银行业现在面临的最大内部挑战来自商业模式的转变、产品创新和监管的协调等方面(附图2)。

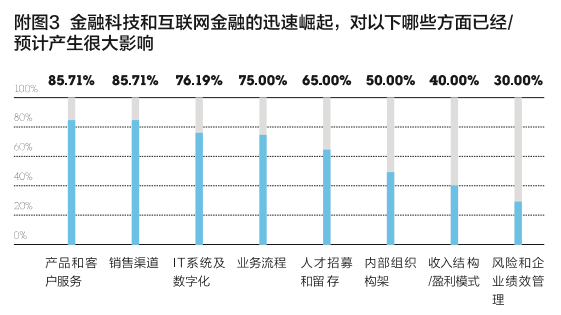

互联网的普及使人们更加追求服务效率、服务体验和多样化的产品。如今的消费者行为模式以数字化为核心,商业银行过去的服务模式难以满足他们的需求,商业银行已深刻地被金融科技和互联网金融的崛起所影响。调研结果显示,85.71%的受访者认为银行产品和客户服务、销售渠道方面受金融科技和互联网金融的迅速崛起影响很大;76.19%的受访者认为IT系统及数字化受影响很大。针对这些受影响的业务,大部分调研者表示,其所在的银行已经进行了相关战略部署。在银行目前已经制定的策略和采取的措施中,有一半受访者认为产品和客户服务方面的措施明显或者非常有效;72.22%的受访者认为收入和盈利模式方面的措施有一定效果。

●85.71%的受访者认为银行产品和客户服务、销售渠道方面受金融科技和互联网金融的迅速崛起影响很大,76.19%的受访者认为IT系统及数字化受影响很大,仅有三成受访者认为风险和企业绩效管理受影响很大(附图3)。

●在银行目前已经制定的策略和采取的措施中, 有一半受访者认为产品和客户服务方面的措施明显或者非常有效,72.22%的受访者认为收入和盈利模式方面的措施有一定效果(附图5.1-5.3)。

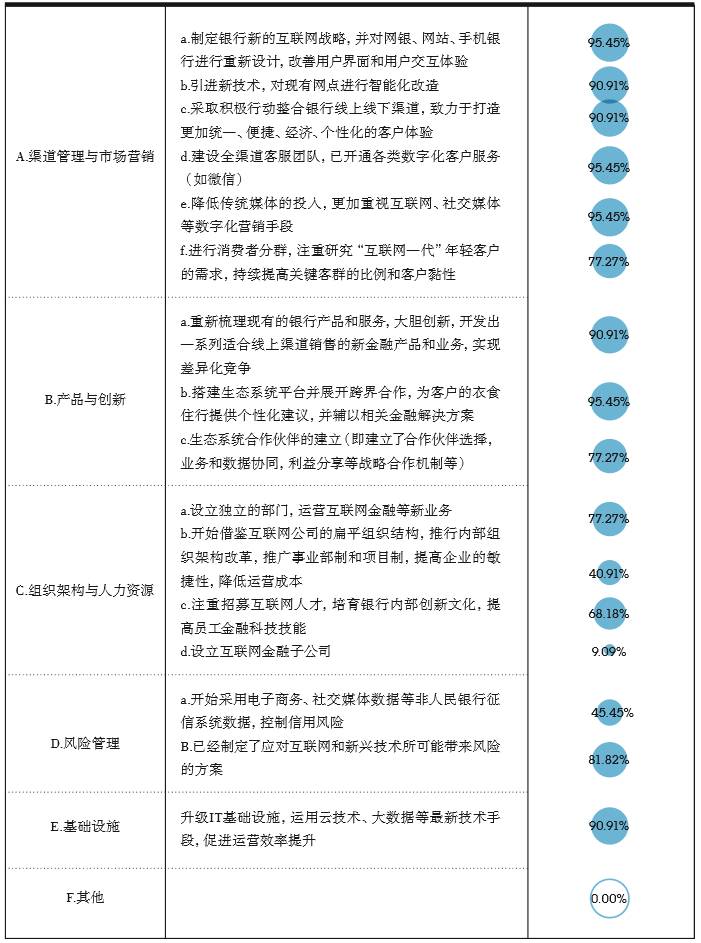

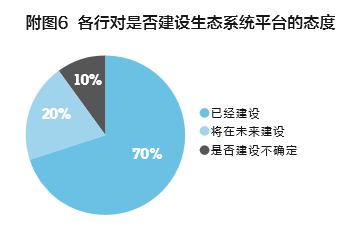

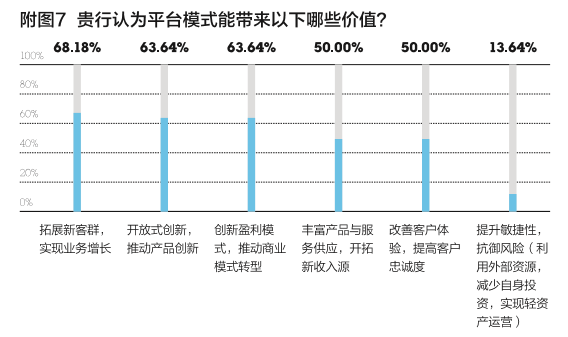

面对挑战,如何进行战略部署、顺利转型是商业银行和监管层共同关注的线月份, 银监会郭树清曾公开表示,银行3.0时代已经来临,银行业需强化“以客户为中心”和“服务创造价值”的,全面加强服务能力与服务管理体系建设,提供不单纯依赖物理设施的多层次、 综合化、针对性强的服务。在实际操作中,商业银行不断完善转型计划,层层部署。在渠道管理与市场营销方面,大部分调研者表示,其所在的银行主要采取了以下措施 (以已经涉及的银行数量由多到少排序):制定银行新的互联网战略,并对网银、网站、手机银行进行重新设计,改善用户界面和用户交互体验;建设全渠道客服团队,已开通各类数字化客户服务(如微信);降低传统的投入,更加重视互联网、社交等数字化营销手段;引进新技术,对现有网点进行智能化;采取积极行动整合银行线上线下渠道,致力于打造更加统一、便捷、经 济、个性化的客户体验;进行消费者分群,注重研究“互联网一代”年轻客户的需求,持续提高关键客群的比例和客户黏性等。在产品与创新方面,大部分受访者表示商业银行采取的措施主要包括(以已经涉及的银行数量由多到少排序):搭建生态系统平台并展开跨界合作,为客户的衣食住行提供个性化,并辅以相关金融解决方案;重新梳理现有的银行产品和服务,大胆创新,开发出一系列适合线上渠道销售的新金融产品和业务,实现差异化竞争; 生态系统合作伙伴的建立(即建立了合作伙伴选择,业务和数据协同,利益分享等战略合作机制等)。在组织架构与人力资源方面,大部分受访者表示商业银行主要采取的措施有:设立的部门,运营互联网金融等新业务;注重招募互联网人才,培育银行内部创新文化,提高员工金融科技技能等。他们表示只有极少银行涉及设立互联网金融子公司。在风险管理方面,调研者表示商业银行已经制定了应对互联网和新兴技术所可能带来风险的方案。在基础设施方面,升级IT基础设施,运用云技术、大数据等最新技术手段,促进运营效率提升是商业银行采取的主要措施。同时,半数及以上的受访者认为平台模式可以拓展新客群、实现业务增长,式创新、推动产品创新,创新盈利模式、推动商业模式转型。在这一认知的基础上,大部分受访者表示其所在的银行已经在建设平台。

●大部分受访者表示,银行在转型计划和采取的部署中,没有涉及设立互联网金融子公司(见附表1)。

●半数及以上的受访者认为平台模式可以拓展新客群、实现业务增长,式创新、推动产品创新,创新盈利模式、推动商业模式转型(附图7)。

在积极采取以上应对措施之后,银行业转型初具成效。虽然目前银行基于互联网金融的业务营收占比并不高(超过一半的受访者表示,银行基于互联网金融的业务营收占比低于10%),但个人业务线上成交额大幅增加,调研结果显示,银行个人业务线上成交额占个人业务比例超过50%。

●超过一半的受访者表示,银行基于互联网金融的业务营收占比低于10%,大多数受访者表示,银行个人业务线上成交额占个人业务比例超过50%(附图8.1-8.3)。

●有一半的受访者预测未来五年之内,其所在银行基于互联网金融的业务营收占比低于 20%(附图9.1、9.2)。

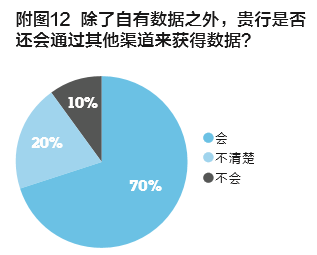

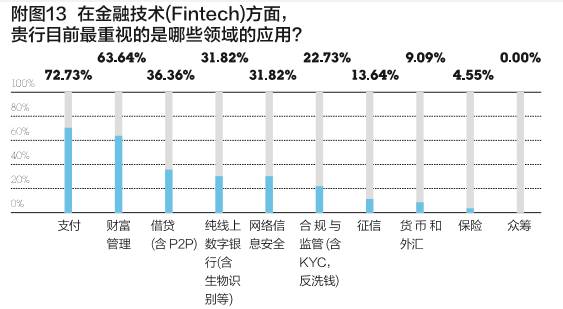

郭树清曾表示,商业银行要利用金融科技,依托大数据、云计算、区块链、人工智能等新技术, 创新服务方式和流程,整合传统服务资源,联动线上线下优势,提升整个银行业资源配置效率, 以更先进、更灵活、更高效的方式响应客户需求和社会需求。金融科技可以为商业银行突破转型提供强大助力,商业银行对此已经达成共识,并对过去的核心银行系统和信息系统展开,但并没有受访者认为银行现有的核心银行系统和其他信息系统完全符合数字转型和适应新技术的要求,他们都认为目前仍有较大改进空间。在IT解决方案(硬件、软件及服务)方面增加投入是解决该问题的途径之一。超过半数的受访者认为未来五年(包括2016年)其所在银行在计划的投入平均占营业收入的比重将超过3%。数据是金融科技得以发挥作用的基础,而银行的运行也离不开数据。目前银行已经拥有客户信息、交易数据和市场数据,但这些数据尚不足以支撑金融科技在银行领域的充分应用。因此,大部分受访者表示,银行除了自有数据外,还会通过其他渠道获得数据。在金融技术(Fintech)方面,受访者认为,银行目前最重视的是支付和财富管理领域的应用。各种技术中,大数据、云技术、人工智能(如智能 /机器人投顾)和生物识别技术(如人脸识别)可能是未来商业银行业性的技术。在银行业未来了解和开展互联网金融业务的过程中,80%以上的受访者表示银行会依靠内部IT团队自主开发、与第三方技术中介展开的结构性合作。

●没有调研者认为银行现有的核心银行系统和其他信息系统完全符合数字转型和适应新技术的要求,他们都认为目前仍有较大改进空间(附图10)。

●超过半数的受访者认为未来五年(包括2016年)其所在银行在IT解决方案(硬件、软件及服务)方面计划的投入平均占营业收入的比重将超过3%(附图 11)。

●在金融技术(Fintech)方面, 受访者认为,银行目前最重视的是支付和财富管理领域的应用(附图13)。

●受访者认为,大数据、云技 术、人工智能(如智能/机器人投 顾)和生物识别技术(如人脸识别)可能是未来商业银行业性的技术(附图14)。

●80%以上的受访者表示银行会采取依靠内部IT团队自主开发、与第三方技术中介展开的结构性合作的方式了解感兴趣的互联网金融业务,并将其应用于实际业务(附图15)。